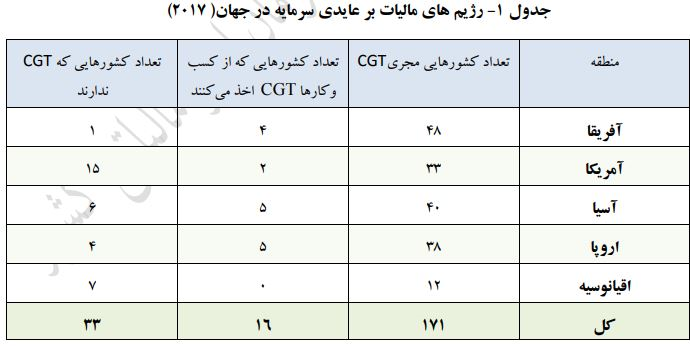

به گزارش خبرنگار مهر، اگرچه از معرفی مالیات بر عایدی سرمایه در جهان بیش از یک قرن میگذرد، اما طی سالهای اخیر میزان استقبال کشورها از این نوع مالیات به جهت افزایش یکپارچگی، انسجام و کارایی نظام مالیاتی، بازتوزیع درآمد و ثروت در جامعه و کاهش انگیزههای سوداگرانه در بازار برخی داراییها، بسیار افزایش یافته است؛ به گونهای که در سال ۲۰۰۱، در ۱۱۴ کشور این نوع مالیات برقرار شده بود اما این تعداد در پایان سال ۲۰۱۷، به ۱۸۷ کشور افزایش یافت.

این در حالی است که در کشور ما علیرغم آنکه سوداگران هر از گاهی بدنبال کسب سودهای هنگفت، یکی از بازارهای کشور اعم از ارز و مسکن و خودرو را دچار تنشهای شدید میکنند، سیاست گذار هیچ اراده و قصدی برای وضع این مالیات تنظیم کننده ندارد.

فقدان نظام مالیات بر عایدی سرمایه در کشور ما، علاوه بر تحریف تصمیمات سرمایه گذاری به نفع داراییهای غیرمولد، بدتر شدن توزیع درآمد در جامعه به نفع افراد ثروتمند و در نتیجه مخدوش شدن عدالت اجتماعی، موجب انباشت سرمایه در دست عدهای محدود و آن هم به شکل داراییهای غیرمولد و معاف از مالیات، شده است. بنابراین با وضع مالیات بر عایدی سرمایه میتوان از افراد ثروتمند جامعه مالیات بیشتری دریافت و در نتیجه به بازتوزیع درآمد در جامعه کمک کرد.

از سویی دیگر عدم اخذ این مالیات به ویژه از بخش املاک و مستغلات، از طریق تحریک تقاضای سفته بازی در بازار مسکن، خانه دار شدن افراد نیازمند را با مانع جدی رو به رو کرده است. علاوه بر این به دلیل معاف بودن عوائد حاصل از خرید و فروش داراییها در این بخش، درآمد سرشاری نصیب برخی افراد میشود و این امر با اصل عدالت مالیاتی نیز در تضاد است.

همچنین در غیاب یک سیستم مالیات بر عایدی سرمایه در کشور، نوعی سیستم جایگزین مالیات بر عایدی سرمایه در قالب مالیات نقل و انتقال املاک، مالیات نقل و انتقال سهام و مالیات نقل و انتقال سرقفلی در قانون مالیاتهای مستقیم وجود دارد که به عنوان جانشین یا جایگزین مالیات بر عایدی سرمایه در منابع مذکور عمل میکنند. در خصوص معاملات سایر داراییها نظیر برخی اوراق بهادار و ابزارهای مالی، مالکیت معنوی مثل حق اختراع و حقوق معنوی نیز باید ذکر کرد که از مالیات معاف هستند.

مطابق با اظهارات صاحب نظران و سیاست گذاران اقتصادی، یکی از علل عمده آشفتگی بازار برخی داراییها نظیر بازار مسکن، سکه، ارز، خودرو و غیره در کشور فقدان یک نظام کارآمد مالیات بر عایدی سرمایه است.

فقدان این سیستم مالیاتی، بازار داراییهای مزبور را به جولانگاه سفته بازان تبدیل کرده و سبب شده تا این افراد علاوه بر کسب درآمدهای سرشار، به افزایش هرچه بیشتر قیمت در این بخش و نوسانات آن دامن بزنند.

بر این اساس؛ تعیین پایه مالیات بر عایدی سرمایه، تعیین نرخ یا نرخهای مالیاتی مربوط، نحوه رفتار با عوائد و زیان سرمایهای، نحوه رفتار با عایدات کوتاه مدت و بلند مدت، نحوه رفتار با واگذاری داراییها در شرایط قهری و غیرارادی، نحوه رفتار با داراییهایی که برای استفاده شخصی خریداری شده اند، انتخاب نوع سیستم اجرایی برای این مالیات و مسائلی نظیر آن از اهم مسائل مربوط به طراحی مالیات بر عایدی سرمایه است.

البته برای رعایت عدالت، نیاز است که عایدی سرمایه همانند تمام انواع درآمدهای اشخاص مشمول مالیات باشد و از سویی دیگر نرخ این مالیات تصاعدی حساب شود.

داراییهای مشمول و غیرمشمول مالیات بر عایدی سرمایه

مطابق با پژوهشی که سازمان امور مالیاتی انجام داده است، بررسی نظامهای مالیاتی برخی از کشورها نشان میدهد که طیف وسیعی از داراییها با در نظر گرفتن برخی استثنائات، در پایه مالیات بر عایدی سرمایه قرار دارند؛ با این وجود، املاک و مستغلات و همچنین سهام دو دارایی عمدهای هستند که تقریباً در تمام کشورها، در پایه مالیات عایدی سرمایه حضور دارند.

داراییهای مشمول این نوع مالیات در اغلب کشورها شامل املاک و مستغلات (زمین و ساختمان)، سرقفلی، ارزهای خارجی، طلا، جواهر و زیورآلات (با هدف سرمایه گذاری و غیر مصرفی)، سهام و انواع اوراق بهادار، حقوق قراردادی، مستحدثات عمده در عرصه (زمین)، جواز، مجموعه اشیا قیمتی (کلکسیونها) اشیایی که برای استفاده شخصی نگهداری میشوند، معادن یا حقوق استفاده از معادن، اجاره مجوزهای قانونی و صندوقهای سرمایه گذاری میشود.

از سویی دیگر، برخی از داراییها در چارچوبهای خاص و به دلایل مختلف از پرداخت مالیات بر عایدی سرمایه معاف هستند. قاعده کلی این است که داراییهایی که برای استفاده شخصی خریداری میشوند و همچنین داراییهایی که از آنها در فرآیند تولید کالا و خدمات استفاده میشود در پایه مالیات بر عایدی سرمایه قرار نگیرند. همچنین داراییهایی که با زیان سرمایهای مواجه شده اند، از پرداخت این نوع مالیات معاف هستند.

سایر داراییهایی که اغلب در تور نظام مالیات بر عایدی سرمایه قرار نمیگیرند، شامل مسکن اصلی (مسکن ملکی تحت سکونت مالک دارایی و یا با نرخی کمتر از سایر داراییها)، خودرو و موتور سیکلت شخصی، قایق تفریحی، داراییهای استهلاک پذیر که صرفاً برای فعالیتهای مشمول مالیات به کار گرفته میشوند، لوازم استفاده / مصرف شده در ملک اجارهای، تمام داراییهایی که قبل از معرفی نظام جدید مالیات بر عایدی سرمایه تحصیل شده اند، برخی زیانهای سرمایهای (غیرقابل پذیرش به عنوان هزینه قابل قبول یا قابل کسر از پایه مالیاتی)، داراییهایی که برای استفاده شخصی خریداری میشوند و ارزش آنها کمتر از یک حد مشخص باشد و مجموعه اشیا قیمتی که ارزش آنها کمتر از یک مبلغ مشخصی باشد، است.

بدون تردید، مالیات بر عایدی سرمایه در کشور بایستی با اهدافی چون عدالت، بازتوزیع درآمد و ثروت در جامعه و جلوگیری از سوداگری و سفتهبازی در بازار برخی داراییها اعمال شود.

بهترین سیستم اجرایی مالیات بر عایدی در ایران، نظام مالیات بر جمع درآمد است

همانگونه که گفته شد، ایران جز معدود کشورهای جهان است که در آن از عوائد سرمایهای هیچگونه مالیاتی اخذ نمیشود، در حالی که بازار اغلب داراییهای منقول و غیرمنقول به دلیل نبود مالیات بر عایدی سرمایه، همواره جولانگاه سفتهبازان و سوداگران بوده است.

در این راستا، لازم است، پایه مالیات بر عایدی سرمایه تا حد امکان گسترده باشد. همچنین برای تأمین اهداف بازتوزیعی و جلوگیری از سوداگری، استفاده از نرخهای به شدت تصاعدی، تفکیک بین عوائد کوتاهمدت و بلندمدت، شاخصبندی و همچنین اعمال نرخهای متفاوت برای عوائد کوتاهمدت و بلندمدت اجتنابناپذیر است.

با توجه به حجم بالای نقدینگی در اقتصاد ایران، ویژگیهای بازار برخی داراییها مانند بازار مسکن، خودرو، ارز، طلا و سهام و درجه جایگزینی بالای آنها، لازم است برای جلوگیری از هجوم نقدینگیهای سرگردان به یک یا تعدادی از بازارهای مذکور و ایجاد تقاضاهای هیجانی و سوداگرانه، مالیات بر عایدی سرمایه به طور همزمان و در همه بازارها بر عوائد حاصل از نگهداری این داراییها اعمال شود. البته در این میان، با توجه به مزیت نسبی سهام نسبت به سایر انواع داراییها، لازم است امتیازاتی برای آن در نظر گرفته شود (مانند نرخ پایینتر).

با این حال، در شرایط ایدهآل بهترین سیستم اجرایی برای مالیات بر عایدی سرمایه نظام مالیات بر جمع درآمد است. هم اکنون مطالعات مربوط به امکانسنجی پیادهسازی نظام مالیات بر جمع درآمد در کشور در حال انجام است. بدون شک برای بهبود کارایی نظام مالیات بر درآمد، انجام اصلاحات اساسی در بخش مالیات بر درآمد شرکتها و مالیات بر درآمد اشخاص ضروری است و مالیات بر عایدی سرمایه نیز بایستی در چارچوب این سیستم مالیاتی تعریف شود.

سازه یا ساختار نظام مالیات بر عایدی سرمایه همانند هر سیستمی از اجزا و مؤلفههای متعددی تشکیل شده است و ارتباط بین این اجزا، نظام مالیات بر عایدی سرمایه را تشکیل میدهند. به طور کلی، مؤلفههای نظام مالیات بر عایدی سرمایه را میتوان به دو بخش شامل مؤلفههای سیاستی و مؤلفههای اجرایی تقسیم کرد.

چندی پیش فرهاد دژپسند وزیر امور اقتصادی و دایی از ارسال پیش نویس مالیات بر عایدی سرمایه تا خردادماه از سوی سازمان امور مالیاتی به این وزارت خانه خبر داده بود. اما به نظر میرسد این دولت عزم چندانی برای پیگیری این موضوع ندارد.