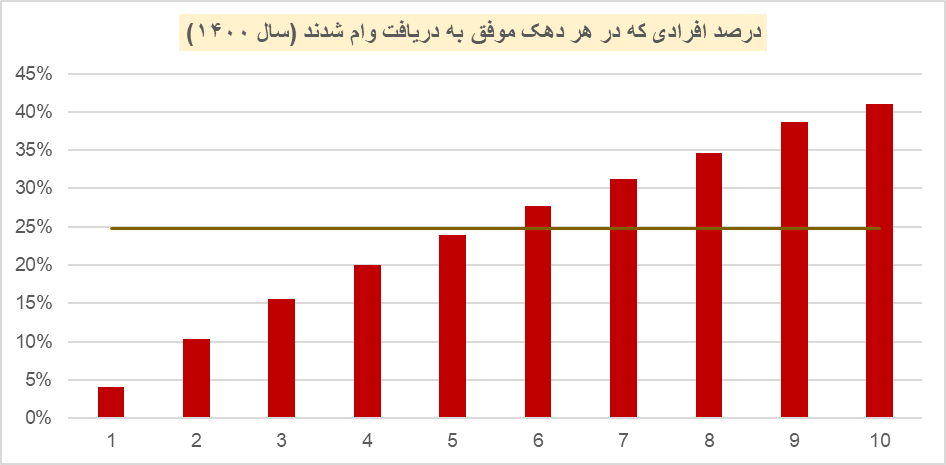

به گزارش خبرنگار مهر، بنابر آمار و اطلاعات موجود، دسترسی به اعتبار و شمول مالی در کشور با وضعیت مطلوب فاصله دارد و سازوکارهای فعلی در نظام تأمین مالی کشور نتوانسته خلاء تأمین مالی خرد را پوشش و دسترسی به اعتبار را افزایش دهد؛ زیرا در حال حاضر و مطابق تصویر زیر، تنها حدود ۲۵ درصد از افراد بزرگسال جامعه که عموماً از دهکهای بالای درآمدی هستند، موفق به اخذ وام از شبکه بانکی شدهاند.

قسطیفروشی و تسهیلاتیاری، شیوههای مطلوب گسترش شمول مالی

فروش اقساطی یکی از شیوههای فروش خدمات و کالا محسوب میشود که در آن فروشنده به خریدار اجازه میدهد که هزینه محصول یا خدمات را در اقساط ماهیانه پرداخت کند. با توجه به شرایط تورمی حاکم بر کشور که در چند سال گذشته همواره نرخ تورم بیش از ۴۰ درصد بوده است، این شیوه ارائه خدمت رونق یافته است. از طرف دیگر، به این دلیل که کاهش تقاضای مردم میتواند بنگاهها و کسبوکارها را با مشکل مواجه کند، از این رو، گرایش به قسطیفروشی و زنده نگهداشتن کسبوکار از جانب ارائهدهندگان کالا و خدمات نیز مطلوب شناخته میشود.

در این بین، با توجه به رشد تکنولوژی و ایجاد امکان فروش برخط محصولات برای ارائهدهندگان، کسبوکارهای نوپایی شروع به فعالیت کردهاند که دسترسی به خدمات را بسیار تسهیل میکنند؛ شرکتهای تسهیلاتیار و قسطیفروشی از جمله این کسبوکارها هستند که البته بین قشر جوان جامعه شناختهشدهتر هستند و توانستهاند پاسخی متناسب با نیاز آنها بدهند.

این شرکتها با استفاده از فناوریهای نوین، اولاً اعطای تسهیلات یا خدمات فروش اقساطی را به مراتب سریعتر و سادهتر از سازکارهای موجود مانند نظام بانکی به انجام میرسانند و ثانیاً بسیاری از اشخاصی که به دلایل مختلف از جمله نداشتن وثیقه و احراز نشدن اعتبارشان برای بانک به تسهیلات دسترسی نداشتهاند، توانستهاند از این شرکتها تسهیلات دریافت کنند یا از خدمت خرید قسطی فراهم شده توسط آنان استفاده نمایند.

تطابق فعالیت قسطیفروشان و تسهیلاتیاران با قوانین صنفی

اتاق اصناف ایران، مطابق ماده ۲ تا ۴ آئیننامه اجرایی چگونگی فروش اقساطی، فوقالعاده و حراج، شیوه فروش اقساطی را برای کسبوکارها این حوزه تعیین کرده است. طبق ماده ۲ این آئیننامه، چنانچه واحد صنفی برای فروش اقساطی کالای خود تمایل به دریافت مبلغی مازاد بر قیمت نقدی آن کالا را داشته باشد، مشروط به رعایت موازین قانونی و توافق بین خریدار و فروشنده خواهد بود. همچنین در تبصره این ماده بیان شده است که اعلام قیمت فروش نقدی و اقساطی به صورت قطعی برای کالا و خدمات موضوع این آئیننامه توسط فروشنده الزامی است.

از طرف دیگر، در ماده ۳ آئیننامه بیان شده است که در فروش اقساطی، قرارداد بین خریدار و فروشنده، مشتمل بر مشخصات کامل کالا یا خدمت، مبلغ پرداخت نقدی، درصد سود قانونی و تنظیم صورتحساب توسط فروشنده شامل فرمول محاسبه اقساطی، مبلغ فروش اقساطی و نحوه پرداخت آن، تعداد اقساط و نوع تضمین الزامی است.

شرکتهای قسطیفروشی و تسهیلاتیار نیز تسهیلات خود را با نرخ مصوب ۲۳ درصد بانک مرکزی در اختیار مشتری قرار میدهند و در قبال ایجاد دسترسی متقاضیان به تسهیلات بانکی، علاوه بر قبول ریسکهای نکول مشتریان، کارمزدهای خدمات خود از جمله اعتبارسنجی مشتریان، تشکیل و تعیین تکلیف پروندههای تسهیلات، امور حسابداری، زیرساختهای تعبیهشده جهت ارائه خدمات فناوری و پشتیبانی امور مشتریان را از کاربران اخذ میکنند و تمامی هزینههای خدماتی خود را به صورت شفاف و از ابتدای فرایند در اختیار مشتری قرار میدهند و مشتریان میتوانند با مقایسه هر کدام از خدمات ارائه شده توسط فعالین این حوزه، از هر کدام از آنها خدمت خود را دریافت کنند. بنابراین، این شرکتها منطبق با قوانین موجود در حال ارائه خدمات هستند.

جایگاه و عملکرد تسهیلاتیاران در تأمین مالی خرد اقتصاد

شرکتهای تسهیلاتیار و قسطیفروشی هماکنون به هر فرد بین ۲۰ الی ۱۰۰ میلیون تومان و در بازه ۱ الی ۲ ساله اعتبار تخصیص میدهند و بر مبنای میزان رتبه اعتباری، کالای قسطی یا وام فوری و غیرحضوری در اختیار افراد قرار میدهند.

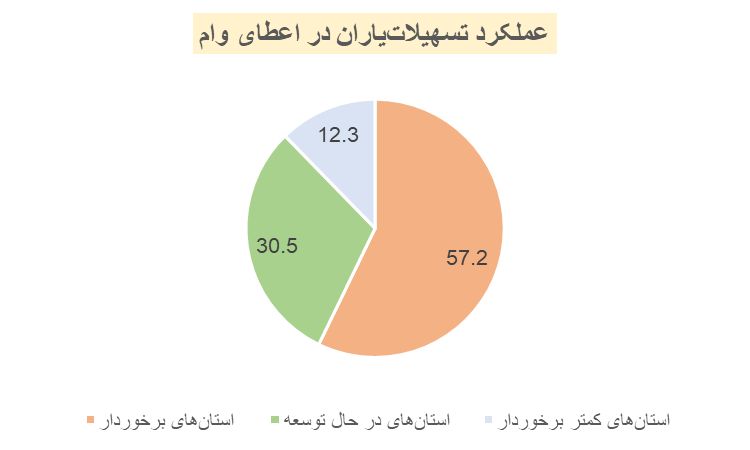

تصویر زیر، عملکرد شرکتهای تسهیلاتیار از ابتدای سال ۱۴۰۲ تا پایان دی ماه را نشان میدهد. همانطور که در تصویر مشخص است، آنها ۵۷.۲ درصد از کل تسهیلات خود را به استانهای برخوردار، ۳۰.۵ درصد از تسهیلات خود را به استانهای در حال توسعه و ۱۲.۳ درصد از تسهیلات خود را به استانهای کمتر برخوردار کشور اعطا کردهاند. این در حالیست که عملکرد بانکها در اعطای تسهیلات به هر بخش از این تقسیمبندی، به ترتیب برابر با ۷۶.۷ درصد، ۱۵.۱ درصد و ۸.۲ درصد بوده است.

لزوم همکاری تنظیمگرانبخشی با کسبوکارهای قسطیفروشی

همانطور که بیان شد، تسهیلاتیاران در چارچوب قوانین موجود و در مقایسه با بانکها در اعطای وام خرد به مردم از جمله بخش کمبرخوردار جامعه، بهتر به مراتب بهتر عمل کردهاند.

از این رو انتظار میرود تا دستگاههای دولتی از جمله بانک مرکزی و قوه قضائیه، از طریق ارائه برخی دسترسیها به سامانههایی همچون پایگاه داده اعتباری و رفع نواقص آن، ارائه استعلام مربوط به چکهای در راه مشتریان و همچنین بهبود شیوه واخواست سفته الکترونیکی، به این کسبوکارها کمک کنند تا از طریق کاهش ریسکهای عملیاتی خودشان و بهبود فرایندهای شناسایی ریسک افراد، هزینه خدماتدهی آنها را کاهش دهند.

همچنین لازم است تا وزارت صنعت، معدن و تجارت در قبال این کسبوکارها همکاری لازم را انجام داده و ضمن به رسمیت شناختن هزینههایی که این کسبوکارها متحمل میشوند، در جهت کاهش ریسک و در نتیجه هزینه خدماتدهی آنان اقدام کند.

در نتیجه این اقدامات خواهد بود که گسترش فعالیتهای قسطیفروشی که خدمات آنها به نقطه هدف، یعنی مصرفکننده نهایی و واقعی میرسد، دسترسی مردم به تسهیلات افزایش پیدا میکند و از انحراف منابع بانکی نیز جلوگیری خواهد شد.

نظر شما